科技企业密集发债加力AI投资

近期,科技企业发债案例频现。

图片来源于网络,如有侵权,请联系删除

例如,1月23日,快手科技发布公告称,公司已向香港联合交易所申请,以仅向专业投资者发行债务的方式,将35亿元人民币于2031年到期的2.450%优先票据上市及买卖。预期票据的上市及买卖批准将自2026年1月23日起生效。

图片来源于网络,如有侵权,请联系删除

同日,快手科技发布的另一份公告显示,公司已向香港联合交易所申请,以仅向专业投资者发行债务的方式,将6亿美元于2031年到期的4.125%优先票据及9亿美元于2036年到期的4.750%优先票据上市及买卖。预期票据的上市及买卖批准将自2026年1月23日起生效。

快手科技同步发行人民币与美元票据并非个例。自2025年以来,互联网科技行业就出现过一波发债潮,例如,发行了90亿元票据,时隔四年重启境内发债;则通过发行零息可转债先后募资120.23亿港元和32亿美元。

值得一提的是,从募集用途来看,科技企业发债募集的资金多数投向了AI等热门领域。例如,快手科技在公告中表示,此次募资净额将主要用于一般企业用途。此前快手科技在投资者电话会议上披露,2025年公司总资本支出预计将超过140亿元人民币,其中逾三分之二已明确投向自主研发的平台“可灵(Kling)”。

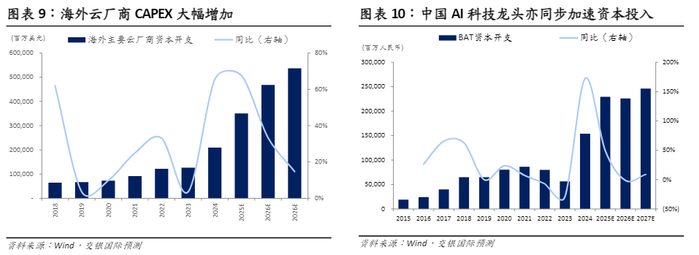

“科技企业发债融资需求升温,是AI算力竞争进入资本密集阶段的必然结果,也是行业发展与金融市场适配的体现。”中国商业经济学会副会长宋向清在接受《日报》记者采访时表示,以AI为核心的新质生产力布局需要大额、长期的资金支撑,存在持续的资本开支需求,而债券市场能提供长周期、低成本的资金,且不会稀释股东权益,适配科技企业的长期研发与产能建设需求。

陕西巨丰投资资讯有限责任公司高级投资顾问朱华雷也告诉记者,在AI算力建设竞争白热化背景下,国内科技企业发债融资需求升温,这一现象不仅体现了AI产业发展的特殊属性,也反映出企业资本策略的调整以及行业竞争格局的变化。AI产业属于资本密集型产业,是科技创新下的新兴产物,企业发债募资为其AI基础设施建设提供资金保障,短期看是融资行为,长期看则是产业升级的信号。

记者注意到,除互联网科技行业头部企业外,其他科技企业也纷纷加入发债行列中。例如,AI制药企业1月8日发布公告称,晶泰控股与经办人签署认购协议,同意发行本金总额为28.66亿港元的零息可转换债券,该债券将于2027年到期。公司拟将发行债券所得款项净额用于提升国内及国际研发能力、一站式解决方案提供能力等。

“企业通过发债加力AI投资,这既是科技企业对未来的押注,也是资本市场对AI长期价值的认可。”朱华雷表示。

“这是资本与技术结合的务实选择,也为AI产业发展注入了关键资金动力。”宋向清表示,AI算力建设、大模型研发等属于长回报周期的投资,而债券融资的长期限资金特性能有效匹配AI投资的资金需求,避免企业因短期资金链压力错失技术突破窗口,且债券融资的方式能让企业在保持股权结构稳定的前提下,为AI核心赛道持续“输血”。

(文章来源:证券日报)